4,99 €

Mehr erfahren.

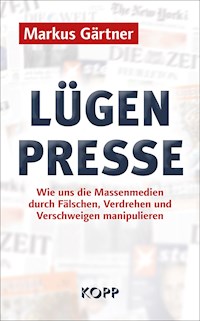

- Herausgeber: Kopp Verlag

- Kategorie: Geisteswissenschaft

- Sprache: Deutsch

Eine schonungslose Abrechnung mit unseren Massenmedien

Den deutschen Leitmedien laufen die Leser davon. Hohe Auflagenverluste, Anzeigeneinbrüche und massive Kritik aus der Leserschaft - das sind die Symptome einer Medienlandschaft, die völlig versagt. Journalisten sind nicht nur gekauft, sie verhalten sich ihren Lesern gegenüber auch wie Oberlehrer. Anstatt ihre Leser objektiv zu informieren, versuchen sie diese durch Fälschen, Verdrehen und Verschweigen politisch korrekt zu erziehen und zu manipulieren. Doch Journalisten haben ihren Lesern gegenüber keinen Erziehungsauftrag, sondern einen Informationsauftrag. Das ist die klare Aussage von Markus Gärtner in diesem Buch.

Warum der Begriff »Lügenpresse« gerechtfertigt ist

Dieses Buch öffnet Ihnen die Augen für das Dauerversagen der »Lügenpresse«. Es zeigt Ihnen, warum Sie sich nicht mehr auf die etablierten Medien verlassen können und warum der Begriff »Lügenpresse« gerechtfertigt ist. Markus Gärtner belegt die seit Jahren andauernde Manipulation der Leser an Hunderten von Beispielen. Sein Buch ist eine wahre Fundgrube an entlarvenden Quellen und Zitaten.

Angesichts der einseitigen Berichterstattung nennt Ihnen der Autor aber auch Nachrichtenseiten im Internet, die Ihnen alternative und objektive Informationen bieten.

Das E-Book können Sie in Legimi-Apps oder einer beliebigen App lesen, die das folgende Format unterstützen:

Veröffentlichungsjahr: 2016

Ähnliche

1. Auflage Oktober 2016 Copyright © 2015 bei Kopp Verlag, Bertha-Benz-Straße 10, D-72108 Rottenburg Alle Rechte vorbehalten Lektorat: Ulrich Wille Satz und Layout: Martina Kimmerle Umschlaggestaltung: Jennifer Hellwagner ISBN E-Book 978-3-86445-346-5 eBook-Produktion: GGP Media GmbH, Pößneck

Gerne senden wir Ihnen unser Verlagsverzeichnis Kopp Verlag Bertha-Benz-Straße 10 D-72108 Rottenburg E-Mail: [email protected] Tel.: (07472) 98 06-0 Fax: (07472) 98 06-11Unser Buchprogramm finden Sie auch im Internet unter:www.kopp-verlag.de

So haben die Mainstream-Medien immer wieder versagt

Berichte vor der Finanzkrise 2008 mit Großer Rezession und Börsen-Crash

Die Zeit 04.10.2007 »Eine Rezession erwartet kaum jemand, eine Verlangsamung des Wachstums aber fast jeder«

FAZ02.08.2005 »Ernstes Problem, aber kein Weltuntergang«

Stern 24.08.2007 »Ein Crash der Börsen ist bisher jedoch ausgeblieben – und auch nicht sehr wahrscheinlich«

Erweiterung des Schengen-Raums 2007. Experten warnten damals vor einer starken Zunahme der Kriminalität.

Die Welt 25.07.2008 »Offene Grenze senkt die Kriminalität«

Stern 21.12.2007 »Ein historisches Ereignis für Deutschland«

Der Tagesspiegel 02.12.2007 »Im Osten geht die Grenze auf«

Um Jahre zu spät kam bei Schengen das große Erwachen angesichts einer Welle der Kriminalität.

Focus 26.04.2015 »Explodierende Einbruchszahlen«

Spiegel 19.03.2012 »Zum Plündern freigegeben«

Die Welt 12.02.2012 »Offene Grenzen erfreuen besonders Kriminelle«

Berliner Zeitung 20.04.2010 »Bürgerkrieg in der Oberlausitz«

Der Neue Markt wurde hochgelobt, das Publikum in die Aktien getrieben; vor dem Crash ab März 2000 wurde viel zu spät gewarnt.

Die Zeit 13.01.2000 »Turbo fürs Portfolio«

Die Welt 10.08.1999 »Deutsche Aktien schwenken auf Erholungskurs ein – ›Der große Crash wird ausbleiben‹«

FAZ 26.01.2000 »Keine Panik/Weiter Optimismus für Wachstumswerte«

Focus 13.04.2000 »Die langfristige Aufwärtsbewegung am Neuen Markt bleibt intakt«

Medial durchgeboxt und grandios gescheitert – Wie die tonangebenden Medien die Einführung des Euro begleiteten

Die Zeit 19.02.1998 »Der gute Tausch – Gerade Deutschland braucht den Euro«

Die Zeit 05.03.1998 »Schwarzmaler ohne Maß – Mit ihrem absurden Gemäkel an den Euro-Daten machen sich die Gegner der Währungsunion nur noch lächerlich«

Bild 24.04.1998 »Für Profilierungssüchtige und Wahlkampfmätzchen ist bei diesem wichtigen Thema jetzt kein Platz mehr«

Bild 27.02.1998 »Die Wunderdroge – schafft ein Geld und einen Wirtschaftsraum von Lappland bis hinunter zur Algarve – Wunder-Euro, Euro-Wunder«

FAZ04.01.1999 »Dennoch wird sich der Euro im zweifachen Sinne als politisches Jahrhundertprojekt in die Geschichtsbücher eintragen«

Spiegel 04.01.1999 »Verschieben heißt verhindern – Der Euro schafft ein neues Europa, eine Macht in der Welt«

Spiegel 29.12.2000 »Jetzt glaubt auch der Stellvertreter Gottes auf Erden an die Gemeinschaftswährung«

Der Goldpreis schoss im Jahrzehnt bis 2011 um 650 Prozent nach oben. Die Mainstream-Medien schrieben systematisch das Gold schlecht.

New York Times 04.05.1999 »Wer braucht Gold, wenn wir Greenspan haben?«

FAZ 22.09.2001 »Am Golde hängt nichts mehr«

Berliner Zeitung 18.07.1999 »Der Mythos des Goldes verblasst«

Vorwort

Sind Sie heute schon belogen, falsch informiert oder von Propaganda gepinselt geworden? Nein? Dann haben Sie wahrscheinlich noch keine Zeitung gelesen. Die Zahl der Journalisten, die ihr Publikum belügen, nimmt ja bekanntlich zu. Und zwar rasant. Im Quartal bis Juni 2015, als dieses Buch geschrieben wurde, verlor der Spiegel zum Vorjahr bei Abo und Einzelverkauf 7,5 Prozent. 1› Hinweis Die Frankfurter Allgemeine Zeitung brach schroffe 13,5 Prozent bei der verkauften Auflage ein. Mehr als jeder zehnte Leser verabschiedete sich in gerade einmal zwölf Monaten von der führenden Wirtschaftszeitung Deutschlands. Bei der Bild lief fast jeder zehnte Kunde davon. Was bisher ein Aderlass war, ist für die Mainstream-Medien in eine schockierende Schwindsucht übergegwangen. Immerhin haben laut infratest dimap sechs von zehn Deutschen wenig oder gar kein Vertrauen in die Berichterstattung mehr. Bei jedem Vierten nimmt das Misstrauen zu.

Beunruhigt ist aber nicht nur die Branche selbst. Außenminister Frank-Walter Steinmeier fragt sich öffentlich, ob Journalisten die Bergleute des 21. Jahrhunderts werden. 2› Hinweis Solche Zweifel kommen nicht überraschend. Denn aus Enttäuschung über nachrichtlichen Einheitsbrei, Hetzkampagnen, falsche Fakten und unterschlagene Informationen revoltiert das Publikum. Das weitverbreitete Misstrauen gegenüber den sogenannten Qualitätsmedien ist in Verachtung umgeschlagen, in vielen Fällen sogar in blanken Hass. Die Folge: Leser, Hörer und Zuschauer starten auf der Suche nach glaubwürdigen Nachrichten eine Völkerwanderung ins Internet. Dort schreiben ihnen selbst ernannte Aufklärer und Systemjournalisten nicht vor, was sie konsumieren sollen. Im digitalen News-Universum können sich die Angewiderten und Deprimierten ihr eigenes Nachrichten-Menü zusammenstellen – wie sie wollen, wo sie wollen und wann sie wollen.

Ob die Massenmedien diesen Exodus ihrer Kunden überleben, ist inzwischen auch in den betroffenen Redaktionen eine erlaubte Frage. Verbockt haben Zeitungen, Magazine und Rundfunkanstalten im herkömmlichen Nachrichten-Orbit ihren Absturz selbst. Sie haben das Vertrauen vieler Leser und Zuschauer verspielt. Diese laufen in Scharen davon, weil sie für manipulierte, unterdrückte oder gefälschte Nachrichten und Bilder kein Geld mehr ausgeben wollen. Sie fühlen sich von der diskreditierten News-Branche an der Nase herumgeführt – und im Stich gelassen.

Denn die Traditionsmedien schreiben nicht nur am Publikum vorbei. Sie werden auch ständig dabei erwischt, dass sie wichtige Entwicklungen völlig falsch einschätzen oder nicht vorhersehen, dass sie angeblich »alternativlose« Projekte der politischen Kaste staatstragend durchwinken helfen. Und sie tun dies selbst gegen den erklärten Willen ihrer eigenen Leser. Auf diese Weise versagt hat der Mainstream in den 90er-Jahren bei der Einführung des Euro, aber auch beim Crash des Neuen Marktes im Jahr 2000, bei der Erweiterung des Schengen-Abkommens 2007 und vor der Finanzkrise 2008. Wieder und wieder haben die Leitmedien nicht das geliefert, was zahlende Kunden von ihnen erwarten: objektive und zuverlässige Informationen, die sie rechtzeitig vor bösen Überraschungen und Krisen warnen, sowie Berichte, die wichtige Ereignisse unvoreingenommen erklären. Und Recherche, die über das hinausgeht, was sie gestern schon bei Google gelesen haben.

Die Medien versäumen es zudem sträflich, ihrem Publikum beim größten Verrat seit Jahrzehnten zur Seite zu springen: Eine schwarz-rot-grüne Einheitsfront der politischen Elite in Berlin entfernt sich zunehmend vom Volk und wendet sich sogar gegen die Wähler. Die Mainstream-Medien treten in dieser Situation nicht als Wachhund und Anwalt ihrer Kunden auf, sondern als Schoßhund der Mächtigen.

Was haben die Leser und Zuschauer für ihr Geld von Zeitungen, Magazinen und Fernsehen bekommen? Unter anderem einseitige Berichte über die Golfkriege, schwere Versäumnisse bei der Aufdeckung der NSU-Morde, eine erschreckend einseitige Berichterstattung zum Konflikt in der Ukraine, dazu naive Heldenverehrung für Mario Draghi, den schlimmsten Vermögensvernichter Europas, der als »Magier der Märkte« 3› Hinweis gefeiert wird, sowie Hetze gegen deutsche Bürger, die in Dresden als PEGIDA auf die Straße gingen und die Verschiebung ihres kulturellen Koordinatensystems beklagten. Sie wurden pauschal als »Rechtspopulisten«, »Nazis in Nadelstreifen« und »Schande für Deutschland« beschimpft. Nach den wahren Motiven für ihren Protest wurden sie viel zu wenig befragt. Es ist daher kein Wunder, dass vor allem in Dresden »Lügenpresse« skandiert wurde.

Der Spiegel zog im März 2013 ein Fazit der »Medien im Irak-Krieg«. 4› Hinweis Das Blatt urteilte: »Die Wahrheit starb zuerst.« Was der Spiegel im Vorspann seines damaligen Berichtes schrieb, könnte heute eins zu eins über die deutschen Mainstream-Blätter und den Stellvertreterkrieg in der Ukraine gesagt werden: »Mit der Irak-Invasion wurden viele amerikanische Journalisten zu unkritischen Kriegstrommlern. Das beschleunigte den Niedergang der US-Medien. Der Krieg verhalf Online-Medien und Bloggern zum Durchbruch – etablierte Marken verlieren seither an Wirtschaftskraft und Einfluss.«

Es ist kein Wunder, dass die Revolte des Publikums gegen die »Lügenpresse« weiter Fahrt aufnimmt. Dieses Buch versteht sich als die längst überfällige Klageschrift enttäuschter Leser, Hörer und Zuschauer.

Teil I Immer wieder voll daneben

»Wie man beten soll, das steht in der Bibel; und was man beten soll, das steht in der Zeitung.«

Karl Barth

Ahnungslos am Kliff – Wie die Finanzkrise verschlafen wurde

Satiriker und Blogger haben Hochkonjunktur. Die Satiriker, weil ihnen die Politik mit Korruption, Dämlichkeit, Verlogenheit und Volksferne so viele Steilvorlagen und Munition liefert, dass sie aus dem Vollen schöpfen können. Die Blogger, weil die tonangebenden Medien so viel auslassen, verdrehen und verbiegen, dass sich eine Heerschar kritischer Leser, die selbst gerne schreibt, darüber jeden Tag endlos und köstlich amüsieren und die Finger wundschreiben kann. Nehmen wir Jenny´s Blog am 18. Januar 2015. 5› Hinweis Ein willkürliches Beispiel, ja. Aber eines von Hunderten, die sich nach der Recherche für dieses Buch meterhoch auf meinem Schreibtisch stapeln. Jenny machte sich im Januar 2015 »über die Journaille und den Öl-Preis« lustig:

»Die Journaille ist schon ein komisches Volk. Anders als beispielsweise Blogs müssen sie Themen verkaufen und Quote machen. Außerdem müssen sie dem elitären Lügenpack in den Bobbo schlupfen, damit sie Aufmerksamkeit und Ruhm erhalten.«

Hooops, »Bobbo«! Das sind ja starke Worte. Jenny, bist du etwa auch so ein Troll, den Herr Putin auf den Westen losgelassen hat, um das Navigationssystem des rundum informierten Publikums in Europa und Amerika zu zerstören und all die akribisch recherchierenden Mainstream-Journalisten in den Dreck zu ziehen? Vielleicht. Aber deine Frage ist trotzdem gut. Also weiter, Jenny. Denn deine Frage trifft den Mainstream-Blätterwald ins Mark. Und sie lautet so:

»Genau diese Lügenpackpresse, Leitmedien oder auch ›neudeutsch‹ Mainstream, hat uns jahrzehntelang wegen eines scheinbar hohen Öl-Preises in Panik versetzt. Jetzt ist der Öl-Preis gefallen [50 Prozent in sieben Monaten zu diesem Zeitpunkt, Anm. des Autors] und sie verbreiten wieder Panik! Sagt mal, was denn nun?«

Jennys unangenehme Frage an diesem grauen Januartag 2015 legt den Finger in eine der tiefen Wunden der Traditionspresse: Gestern hü, morgen hott. 2007 beschreibt der Spiegel (»Im Zweifel links«) mit dem Titelblatt »Mekka Deutschland« die »schleichende Islamisierung« in unserem Land. 6› Hinweis Ende 2014 und Anfang 2015 drischt das Magazin gemeinsam mit der kollektiv entrüsteten Massenpresse auf PEGIDA-Demonstranten ein, die zu genau demselben Befund kommen wie der Spiegel selbst, halt nur ein paar Jahre später. Noch ein Beispiel: Einmal ist der Euro gut, als der Mainstream ihn in den 90er-Jahren als alternativlos begrüßt, dann ist er der Spaltpilz in Europa. Das ist im Frühjahr und Sommer 2015, als die Griechen-Krise sich dem Höhepunkt nähert wie eine Oper, bei der die dicke Sängerin gleich zum rauschenden Schlussgesang auf die Bühne tritt.

Zurück zu Jenny mit ihrer ketzerischen Frage, einer jener Fragen, die Mainstream-Journalisten gerne ins Reich erboster, wütender und von Moskau gelenkter Trolle verweisen, weil sie ihr Deutungsprivileg missachten:

»Jahrelang galt, ein hoher Öl-Preis würde die Wirtschaft belasten. Nun ist der Öl-Preis niedrig. Und auf einmal schreibt die Journaille, dass der Preisrückgang die Wirtschaft belasten würde.«

Völlig richtig, liebe Jenny. Du hast es erfasst. Das ist ein Widerspruch, wie er größer kaum sein könnte. Aber einer, den es so zahlreich gibt wie Sonderangebote zum Sommerschluss. Hier haben wir einen der eklatanten Widersprüche, über die Qualitätsmedien gerne mit flinker Tastatur hinweggleiten, wenn der Geist der Zeit oder das aktuelle Koordinatensystem aus bestehenden Tabus und alternativlosen politischen Großprojekten es gebieten. Einmal sind wir ein Einwanderungsland, dann sind wir keines. Einmal ist der Euro der Heilsbringer, dann ist er der Fluch. Einmal sind unsere abgebrannten Nachbarn im Süden Europas die stinkfaulen »Pleite-Griechen«, 7› Hinweis dann wieder arme Schweine, die von der Troika gnadenlos ausgequetscht werden.

Ja, was nun? – Die Frage ist so naheliegend und berechtigt, dass sie die aufmerksame Jenny zu Recht so stark in den Vordergrund rückt. Denn wir alle fragen uns tagein, tagaus, wie wir in dieser unruhigen, von Finanzkrisen und geopolitischen Konfliktzonen durchwucherten Welt navigieren sollen, wenn die Leitmedien wichtige Entwicklungen einseitig darstellen (Ukraine-Konflikt), 8› Hinweis verdrehen oder völlig unterschlagen, wie die Folgen der Fukushima-Katastrophe. Erinnert sich jemand, wann er das letzte Mal einen ausführlichen Bericht oder ein simples Update zu dem atomaren Desaster in Japan gelesen hat? Ich auch nicht. Doch unsere Probleme werden in einer Welt mit grassierenden Schulden, geldüberschwemmten Kapitalmärkten und einer Inflation an Krisengebieten größer und drängender, während die großen Medien um das nackte Überleben kämpfen und sich dem Wandel im Nachrichten-Universum (Teil II) äußerst zögerlich oder gar nicht stellen. Wir brauchen wachsame Medien mehr denn je. Doch was wir bekommen, ist ständiges Versagen.

Nehmen wir die Finanzkrise 2008 und das Jahr 2015, in dem sich die nächste Krise, die unsere Ersparnisse verschlingen wird, bereits anbahnt. Schon im Herbst 2014 schrieben sich US-Journalisten und ihre europäischen Kollegen die Finger darüber wund, dass die USA die neue Lokomotive der Weltwirtschaft würden. Die Lage: China bremst ab, Europa dümpelt und zittert wieder einmal vor Griechenland, Japan ist schlicht hoffnungslos. Das war der Befund in den Medien zu Jahresbeginn 2015. Jetzt sollten also die USA für die Weltwirtschaft den Karren aus dem Dreck ziehen. Tatsächlich: Der Index der wirtschaftlichen Zuversicht in den USA kletterte Ende 2014 auf den höchsten Stand in 17 Monaten. Eineinhalb Jahre sind eine halbe Ewigkeit in dieser gnadenlos schnelllebigen Welt. In der lässt sich, wenn man so kurzfristige Vergleiche auf Monats- oder Wochenbasis anstellt, bei wirtschaftlichen Kennziffern wie aus dem Maschinengewehr immer die ein oder andere finden, die positiv ist, die Investoren und Werbekunden bei Laune hält, wenn man sie nur stark genug hervorhebt.

Die Berichtsorgie der Jubelzahlen bekam Ende 2014 eine solche Wucht, dass es selbst den Analysten bei der Citigroup mulmig wurde. Die Wirtschaftsblätter hatten ihre wichtigsten Zitatgeber an der Wall Street in puncto Optimismus und Gute-Laune-Berichte gerade überholt, was die US-Wirtschaft angeht. »Wir hoffen fast, dass diese Vorhersagen nicht stimmen«, zitierte der führende Finanz-Blog in den USA – Zero Hedge – die Citibanker. 9› Hinweis Und die schrieben weiter: »Die Vorhersagen sind Zeichen einer wachsenden Lücke zwischen den Börsenkursen und den fundamentalen, traditionellen Wirtschaftsdaten.« Autsch! Das hieß nämlich auf Deutsch: Jubelberichte und Realität wichen immer stärker voneinander ab.

Und dann kam die dritte und vierte Woche des Jahres 2015. Weihnachten war vorbei. Und die Beschaulichkeit gleich mit. Das schöne Konjunkturgemälde fiel krachend von der Wand. Der Internationale Währungsfonds reduzierte deutlich seine Wachstumsprognose für die Weltwirtschaft. Die Börsen bekamen einen Hexenschuss. Die Zeitungen hatten sich mit den Jubelmeldungen monatelang so an die Decke gestreckt, dass sie wieder einmal von der Realität bitter »überrascht« 10› Hinweis wurden. Die eigene Konjunktur-Propaganda hatte sie – und ihr Publikum – in trügerischer Sicherheit gewiegt. Die Schweiz gab aber plötzlich und für alle unfassbar die Bindung des Franken an den Euro auf. Es war ein Offenbarungseid einer der führenden Notenbanken in Europa. Sie wollte nicht noch mehr schwindsüchtige Euro kaufen, um den nach oben strebenden Franken zu zügeln. Die eidgenössische Nationalbank bekam Muffensausen, dass sie am Ende auf zu vielen wertlosen oder stark entwerteten Euro sitzen bleiben und den Eidgenossen untragbare Verluste aufbrummen könnte.

Das schockte nicht nur die Schweizer Notenbanker selbst. Es schockierte auch die Devisenmärkte. In den USA signalisierten – vom Mainstream noch nicht wahrgenommen – die ersten Wirtschaftsdaten, dass die Konjunktur eine Vollbremsung hinlegte. Das haben die Leser der großen Publikationen erst drei Monate später mitbekommen. Da wurde offiziell gemeldet, dass die Wirtschaftsleistung der USA im ersten Quartal um 0,7 Prozent geschrumpft war. Das Märchen von der spürbaren Erholung war für die Insider an den Börsen jedoch schon im Januar krachend in sich zusammengebrochen, Wochen bevor die hinters Licht geführte Öffentlichkeit davon erfuhr. Der Goldpreis zog an. Der Euro ging in die Knie. Der Dow-Jones – Index schlug Kapriolen. Zeitungsleser rieben sich verwundert die Augen. Denn sie lasen in ihren Blättern immer noch, dass die US-Wirtschaft Anlauf zu besseren Zeiten nahm. Und schließlich war ja die Europäische Zentralbank kurz davor, die größte Geldflut in der Geschichte des Kontinents zu entfesseln. Was könnte da schon schiefgehen?

Auf der Webseite Morningstar ärgerte sich der Wall-Street-Analyst Robert Johnson am 17. Januar, dass er nicht – wie alle anderen Ökonomen – wegen der Erholung am Arbeitsmarkt und der gefallenen Ölpreise seine Wachstumsprognose angehoben hatte. Alle hätten gedacht, dass er auch so einen guten Riecher hätte wie die führenden Analysten. Doch im Verlauf seines Kommentars kniff er sich schon wieder in den Hintern: Eigentlich waren ja in dieser dritten Januarwoche, die den Ausblick für die Weltwirtschaft zu verdüstern begann, enttäuschende Zahlen für den Einzelhandel gekommen. Dazu die Einsicht – Jenny lässt grüßen –, dass implodierte Ölpreise nicht nur Konsumenten entlasteten, sondern dass sie gleichzeitig eine florierende Energiewirtschaft, die mit ihrem viel beachteten Fracking-Boom gerade Saudi-Arabien als größten Produzenten der Welt abgelöst hatte, an die Wand fuhren. Johnsons Beichte, dass er das Unheil kommen sah, aber dennoch versucht war, eine optimistische Wachstumsprognose an die Leitmedien zu melden, sprach Bände. Zeitungsleser hatten zu diesem VIP-Bereich im News-Universum keinen Zutritt. Sie ahnten bisher kaum, dass sich der Konjunktur-Horizont auch in den USA stark verdunkelte, ein Börsenbeben bevorstand und die rosigen Prognosen überholt waren. Nur aufmerksame Beobachter und Insider wie Ronald Reagans ehemaliger Budgetdirektor David Stockman wussten, was die Stunde schlug.

»Seit sechs Jahren«, schrieb Stockman am 20. Januar wütend, 11› Hinweis »wurden die Finanzmärkte von durchgeknallten Notenbankern mit geldpolitischen Drogen in Zombies verwandelt. Die Notenbanker haben jede Regel solider Geldpolitik und Ehrlichkeit gebrochen. Sie haben in nur einem Jahrzehnt ihre Bilanzen von fünf Billionen auf 16 Billionen Dollar aufgebläht. Sie sind zur Hebamme eines weltumspannenden fiskalischen Betrugs geworden, bei dem Politiker Geld pumpen und ausgeben konnten wie nie zuvor. Denn Zentralbanken kauften staatliche Schuldscheine mit elektronischem Bargeld, das sie aus dem Nichts geschaffen haben.« Eine offene Preisbildung für Güter und Dienstleistungen sei dabei ebenso zerstört worden wie die Stabilität der Finanzmärkte. Was das hieß, war klar: Hier bahnte sich die nächste Krise gut sichtbar an. Gut sichtbar? Nicht für die Leser im Zeitungs-Mainstream.

Nur in den Blogs und in der Gegen-Öffentlichkeit – wie auf Zero Hedge – wurde herumgereicht, was für geübte Augen bereits sichtbar war, im Mainstream jedoch von anhaltenden Meldungen über starkes Wachstum in den USA weiter überdeckt wurde. Zero Hedge deckte am 20. Januar 12› Hinweis die ganze Schönfärberei mit einer simplen Rechnung auf. In lokalen Währungen der verschiedenen Länder gerechnet sah die Weltwirtschaft noch akzeptabel aus. Aber auf Dollar-Basis hatte gerade der schroffste Absturz seit der Lehman – Pleite stattgefunden. Um satte vier Billionen Dollar war die Weltwirtschaft geschrumpft. Das war mehr, als Deutschland in einem Jahr erwirtschaftet. Aber warum sollte man sich Sorgen machen, dass die globale Wirtschaft in Dollar gerechnet abstürzt? Weil der Rest der Welt sich dank der Minizinsen der amerikanischen Notenbank in ungeheurem Ausmaß in Dollar verschuldet hatte, um an den Börsen und Immobilienmärkten mitzuzocken. Und ein steigender Dollar bedeutete, dass Firmen in Südostasien, Südamerika und anderswo kaum noch ihre Kredite zurückzahlen konnten, weil sie immer mehr lokale Währung brauchten, um die bestehenden Dollar-Kredite zu tilgen. Hier bahnte sich also ein riesiges Problem an, das dem Subprime-Kollaps, der 2008 die Finanzkrise eingeläutet hatte, in nichts nachstand.

In der Gegen-Öffentlichkeit wurden nun schrille Warnungen herumgereicht, während die Leser und Zuschauer im Mainstream mehr oder weniger ahnungslos blieben. Mike Adams bei NaturalNews, einer stark auf Gesundheitsthemen fokussierten alternativen Webseite, läutete am 22. Januar 2015 die Alarmglocken: 13› Hinweis »Plötzlich fühlt sich 2015 an wie die wahnsinnige Finanz-Euphorie, die wir vor dem Platzen der Internet-Blase gesehen haben.« Man müsse sich nur noch einmal die Jahre 1998 bis 2001 vor Augen halten und alte Zeitungsausgaben nachlesen (was wir in diesem Kapitel noch ausgiebig tun werden), um sich an folgendes Bild zu erinnern:

»Damals ließen sich Mainstream-Medien (MSM) und die Massen von dieser massiven Illusion mitreißen, dass wir alle reich werden könnten, indem wir uns gegenseitig Papierstücke mit rasant wachsenden Preisschildern andrehen. Das hieß Dotcom-Boom, war eine äußerst populäre Massenverblendung und fegte uns alle finanziell von den Füßen. Die Leute nahmen Schulden auf ihr Haus auf, um sich solche Aktien zu kaufen. Journalisten erzählten uns, dass alle Gesetze der Ökonomie nicht mehr greifen würden und dass wir nicht mehr auf das achten müssten, was Firmen wirklich verdienen. Das neue Mantra hieß: Wir erschaffen Geld aus Nichts. Und die, die uns an die Gesetze der Ökonomie erinnern wollten, wurden als Pessimisten und Miesmacher verteufelt.«

Mike Adams, der »Gesundheits-Ranger« bei NaturalNews, war nicht der Einzige, der den Startblock ins Jahr 2015 verließ und die nächste Finanzkrise heraufziehen sah. Auch Michael Snyder beim EconomicCollapse-Blog, der die Leitmedien für jene Nachrichten aufs Korn nimmt, die sie ihrem Massenpublikum vorenthalten, wunderte sich: »Die Börse im Jahr 2015 beginnt in erstaunlicher Weise, der Börse Anfang 2008 ähnlich zu sehen«, schrieb er. 14› Hinweis Seine Beobachtung war folgende: In den sechs Monaten zuvor war der Ölpreis kollabiert und der US-Dollar in die Höhe geschossen. Zusammen mit den wachsenden Ausschlägen im stark verunsicherten New Yorker Börsenbarometer, dem Dow-Jones-Index, ergab sich eine verblüffende Parallele zu 2008, bevor an den Finanzmärkten die Hölle losbrach.

Das sah auch der Aktienexperte Richard Bove bei Rafferty Capital Markets im Februar 2015 so. 15› Hinweis Ihn beunruhigte aber eine ganz andere Kennziffer, die ihn an 2008 erinnerte. »Wir sind im Jahr 2015 angekommen«, schrieb er, »und wir blicken einer weiteren potenziellen Hypothekenkrise ins Auge.« Wie 2008, so Bove, würden auch diesmal Regeln gebrochen, Gesetze missachtet und Marktaufseher getäuscht, indem die oberste Regulierungsbehörde für eine solide Finanzierung des Häusermarktes »den Kreditgebern empfehle, die strengen Vergaberegeln der Konsumentenschützer zu ignorieren und stattdessen Hypotheken zuzulassen, die 97 Prozent eines Hauskaufs finanzieren«. Jetzt aber seien angesichts dieser haarsträubenden Regelmissachtung einige Leute schwer besorgt und fürchteten, dass nach 2008 schon wieder der Steuerzahler einspringen müsse, um die staatlichen Garantiegeber FannieMae und Freddie Mac zu retten. Auch der ehemalige Chefvolkswirt von Morgan Stanley, Stephen Roach, hisste die rote Flagge, mit der bei einer Sturmwarnung am Strand das Baden verboten wird. Die Notenbanken würden sich benehmen »wie Lemminge am Kliff, die das Risiko ignorieren, das sie eingegangen sind«.

Warum werden all diese Warnungen hier zitiert? Weil sie präzise zeigen, was sich schon 2007 und 2008 vor der jüngsten Finanzkrise abspielte: Es gab genügend warnende Stimmen. Sie wurden aber in den Mainstream-Medien weitgehend ausgeblendet, in den Berichten weit nach hinten versetzt oder durch positive und rosige Beurteilungen von Wall-Street-Analysten aufgeweicht und oft der Lächerlichkeit preisgegeben. Wir werden das in wenigen Absätzen sehen. Zuvor noch diese Warnung des Forschers Richard Rahn vom Cato Institute, der im Dezember 2014 16› Hinweis der Ökonomenzunft ins Stammbuch schrieb, sie habe nichts zum Angeben, wenn es um Prognosen gehe.

»Die meisten von ihnen haben die Große Rezession einfach nicht kommen sehen. Die US-Notenbank, die Hunderte von Ökonomen beschäftigt, sagte Jahr für Jahr seit der Rezession ein Wachstum von über vier Prozent vorher. Tatsächlich war das Wachstum aber nur halb so hoch.« Rahns Begründung für das miserable Zeugnis, das er seiner Zunft, die in den Massenblättern ausgiebig zitiert wird, ausstellt: »Die meisten Ökonomen stützen sich immer noch auf keynesianische Modelle, die höhere Staatsausgaben als etwas Positives betrachten.«

In der Tat: An Warnungen vor dem weltweiten Desaster, das die Lehman – Pleite 2008 einleitete, hat es in den Jahren zuvor nicht gemangelt. Die Medien hätten diese Warnungen ihrer Dringlichkeit entsprechend platzieren und prominent berichten können. Doch die Warner und »Miesmacher« mit den beunruhigenden Prognosen wurden immer wieder der Lächerlichkeit preisgegeben oder ignoriert. Im Internet gibt es dazu ein vielsagendes Video mit dem Titel »Peter Schiff was right«. 17› Hinweis

Es ist ein acht Minuten langer Zusammenschnitt verschiedener Auftritte, die Schiff in den Jahren 2006 und 2007 auf dem Wirtschaftssender CNBC hatte. Jedes Mal wurde er zu seiner Einschätzung der Geldpolitik, der Immobilienmärkte und der Staatsschulden in den USA befragt. Jedes Mal wurde er von den Moderatoren oder ebenfalls ins Studio eingeladenen Vertretern von Wall-Street-Banken und anderen Berufs-Optimisten abgewürgt oder als realitätsfremder Angstmacher beschimpft. Hier ein paar Auszüge, die ich beim Durchhören des Videos mitgeschrieben habe. Ein Beispiel aus einer Sendung auf CNBC am 13. Juni 2006. Das war drei Monate nach dem ersten Beben am amerikanischen Immobilienmarkt und genau eineinhalb Jahre vor Beginn der Großen Rezession im Dezember 2007.

Studiogast zu Schiff: »Wir haben jetzt eine sehr viel effizientere Wirtschaft in den USA.« Darauf Schiff: »Wir machen Schulden im Ausland, um unsere Wirtschaft zu finanzieren, das ist nicht effizient.« Dazu ein weiterer Studiogast: »Peter liegt völlig daneben, ich weiß gar nicht, wo er diese Zahlen herhat.« Dazu Schiff: »Wir haben unsere produktive Kapazität gar nicht erhöht. Was gewachsen ist, ist lediglich der Papierwert von Aktien und Immobilien. Wenn der Aktienmarkt einbricht und die Immobilienblase platzt, wird sich all dieser getürkte Wohlstand in Luft auflösen, und alles, was dann übrigbleibt, sind unsere Schulden gegenüber dem Ausland.« Darauf sein Widerpart von der Wall Street: »Das ist ja völlig haltlos, was Sie da sagen, alle Zahlen da draußen weisen auf eine kleine Abkühlung hin, aber ein Crash wird das nicht sein.«

Die nächste Sendung mit einem Auftritt von Schiff in dem Video wurde am 15. Februar 2007 ausgestrahlt, zehn Monate vor der Großen Rezession. Schiff, an den Moderator gewandt: »Sie stellen die US-Börsen als bombenfest hin, aber ich denke, der Goldpreis zeigt uns gerade, dass dies nicht stimmt. Der Immobilienmarkt fliegt gerade aus-einander, wir sehen aber erst die Spitze eines Eisbergs im Hypothekensektor.« Dazu der sichtlich entsetzte Moderator: »Wie kommen Sie zu diesem Armageddon-Szenario, welche Daten ziehen Sie dafür heran?« Dazu Schiff, ruhig und gelassen: »Schauen Sie sich gar nicht die Zahlen vom Hypothekenmarkt an? Sehen Sie gar nicht, wie viele unverkaufte Häuser es gibt, wie der Subprime-Markt zusammenbricht?« – Der Moderator Mark Haines gerät angesichts der Beispiele des unbeirrbaren Schiff ins Stottern: »Nun, äh, äh, ich würde das nicht einen Zusammenbruch im Subprime-Markt nennen, es gibt da vielleicht ein paar Probleme ...« Dazu Schiff: »Es geht ja auch gerade erst los.« Die Erwiderung von Moderator Haines: »Sie reden vom Einbruch der Nasdaq nach Platzen der Internet-Blase, so was kommt ja höchstens einmal pro Generation vor, und jetzt behaupten Sie, dass weniger als zehn Jahre danach schon die nächste Krise kommt?« Das Ende dieser Frage wurde lang gezogen und betont, um den angeblichen Irrsinn von Schiffs Prognose hervorzuheben. Schiff dazu unbeirrt und knapp: »Ja. Aber diesmal in einer anderen Anlageklasse, bei Immobilien.« Schiff wurde jedes Mal bei seinen Auftritten als absurder Pessimist hingestellt, der seine Zahlen aus obskuren Quellen bezieht und völlig überzogene Vergleiche mit früheren Finanzkrisen herstellt.

Ein Blick in deutsche Mainstream-Zeitungen dieser Zeit offenbart eine ganz ähnliche Ignoranz gegenüber jenen, die vor der Krise warnten. Fast die gesamte Presse hierzulande lief hinter den Ereignissen her. Der Spiegel beschrieb am 18. Oktober 2006, sechs Monate nach dem Einschlag der ersten Kometen am US-Immobilienmarkt, immer noch »bizarre Aktionen« 18› Hinweis in Boomzeiten, mit denen Makler und Hausverkäufer in New York potenzielle Kunden köderten. Die Anreize reichten von Tickets für Privatkonzerte über Plasmafernseher bis hin zu Gratisautos und Einladungen auf Charter-Yachten. Zwar wurden in dem Bericht, der eine Momentaufnahme ohne Schilderung der möglichen Folgen darstellte, Warnungen vor einer »Immobilien-Rezession« zitiert und ein »seit Wochen totes« Maklergeschäft erwähnt. Doch der Markt wurde als einer dargestellt, in dem »verwöhnte Käufer« sich mehr Zeit lassen und die Preise fallen. Mehr nicht. Von einem Kollaps und einer darauf folgenden schweren Rezession keine Spur. Fünf Monate später berichtete der Spiegel wieder prominent über den einstürzenden US-Immobilienmarkt. Das Kredit-Karussell sei »außer Kontrolle« geraten, schrieben Arne Gottschalck und Kai Lange. 19› Hinweis Diesmal wurde den deutschen Lesern mitgeteilt, dass die »Hypothekenkrise in den USA« auch sie angehe. Und dann folgte diese Erklärung der Lage, die das aufziehende Desaster verharmloste und die Gefahr vom Tisch wischte:

»Der deutsche Aktienindex rauscht in die Tiefe, weil ein paar Hypothekenanbieter in den USA mit zu hohem Risiko gespielt haben ... Müssen die Kurse von Siemens und BASF einknicken, weil Bill Smith aus Kentucky sein Haus ohne einen Dollar Eigenkapital gekauft hat? ... Anbieter von Subprime Loans, die Darlehen an Kunden mit schwacher Bonität vergeben, machen etwa 20 Prozent des US-amerikanischen Hypothekenmarkts aus: Dieser Sektor dürfte kaum groß genug sein, um die Weltbörsen in die Knie zu zwingen. Auch die beteiligten Banken dürften eine Krise in diesem Sektor überstehen ... Selbst wenn von Subprime Loans im Volumen von geschätzten 700 Milliarden Dollar knapp die Hälfte ausfallen sollte, werden die Banken das verdauen.«

Wir wissen alle, was in den Monaten nach dieser Analyse geschah: Neun Monate später brach die Große Rezession aus, die die Weltwirtschaft an den Abgrund brachte. Sie zerstörte bis zum Tiefpunkt der Aktienmärkte im März 2009 rund um den Globus über 34 Billionen Dollar Vermögen. Es war die schärfste Rezession seit dem Zweiten Weltkrieg. Mehr als die addierte jährliche Wirtschaftsleistung der USA, der EU und Japans wurde zerstört. Die privaten US-Haushalte verloren acht Billionen Dollar an der Börse und sechs Billionen Dollar mit ihren Immobilien. Regierungen, sprich Steuerzahler, mussten weltweit mit 20 Billionen Dollar Banken und Industriefirmen retten, darunter einige deutsche Kreditinstitute. In den USA bekamen 300 Banken Notkredite und Rettungsschirme im Rahmen des TARP-Programms. General Motors wurde mit 27 Milliarden Dollar gestützt, der Versicherer AIG mit 23 Milliarden, die staatlichen Kreditversicherer Fannie Mae und Freddie Mac zusammen mit 142 Milliarden.

Warum sah der Spiegel nur wenige Monate vor Beginn der Großen Rezession und angesichts eines Immobilienmarktes, der in den USA gerade in den freien Fall überging, nicht eine so wuchtige Krise vorher? Und das, obwohl in dem Bericht grauenvolle Zahlen genannt wurden, darunter acht Millionen Hauskäufer, die angesichts steigender Zinsen mit notleidenden Hypotheken konfrontiert waren, und zwei Millionen Häusern, denen Beschlagnahme oder Zwangsversteigerung drohten? Die Antwort ist recht einfach und ergibt sich aus dem Bericht selbst. Zwar wurde an verschiedenen Beispielen dargestellt, welch erheblichen Verwerfungen der Markt ausgesetzt war, doch wurden fast ausschließlich Banker, deren Zunft wunderbar an dem Immobilienboom verdiente, für die Analyse zitiert. Unter Verweis auf »Analysten der US-Banken Goldman Sachs und Merrill Lynch« zeigte das Magazin »zentrale Risikofaktoren« wie die variabel verzinsten Hypothekenkredite auf. In nur einem Jahr bis 2005 schoss demnach der Anteil solcher Kredite an Kunden ohne jegliches Eigenkapital von 19 auf 57 Prozent nach oben.

Allein dieser immense Prozentsatz von Harakiri-Krediten mit 100 Prozent Beleihungsgrenze des Kaufpreises hätte in dem ermüdenden Markt für Großalarm sorgen müssen. Wenn die Redakteure beim Spiegel eine Minute in Ruhe selbst nachgedacht hätten, anstatt Lobbyisten zu Wort kommen zu lassen. Doch der Spiegel begnügte sich in diesem Bericht mit der Weitergabe der Warnung bei Goldman Sachs und Merrill Lynch vor »Dominoeffekten«. Das mögliche Ausmaß wurde nicht ausgeleuchtet. Stattdessen ließ die Publikation den Chefanalysten Folker Hellmeyer von der Bremer Landesbank mit dem Hinweis zu Wort kommen, »am Ende dieses Prozesses dürfte das die US-Wirtschaft nahe an eine Rezession führen«. Ich wiederhole: nahe an eine Rezession. Aber nicht über das Kliff zur Großen Rezession. Die Merrill-Lynch – Analysten durften die Prognose abgeben, ein wachsendes Immobilienangebot bei sinkender Nachfrage »könne einen Preisrutsch bei Immobilien von rund zehn Prozent zur Folge haben«. Die Bank spreche nicht von einer drohenden Rezession, sondern von einer »Wachstumsrezession«. Doch der herbe Einbruch am US-Immobilienmarkt, der bereits begonnen hatte und auch in Deutschland eine schmerzhafte Rezession auslöste, war vier Mal so stark.

Focus Online beschrieb im September 2006, fünf Monate nachdem die Häuserpreise zu sinken begonnen hatte, und sechs Monate bevor sie in den freien Fall übergingen, wie Eigentümer in New York »zu Millionären werden«. 20› Hinweis Zu diesem Zeitpunkt hatten sich die Preise für Eigentumswohnungen in Manhattan in zehn Jahren fast vervierfacht. Wohnungen unter einer Million Dollar waren praktisch nicht mehr zu haben. Focus zitierte in dem Bericht zwar den britischen Economist mit der Feststellung, »die größte Spekulationsblase der Geschichte« sei entstanden. Doch dann kam der Zusatz: Die Meinungen darüber, ob es sich in dem Markt um die Mutter aller Blasen oder um die Aussicht auf weiter steigende Preise handle, gingen »weit auseinander«. Zum Abschluss des Berichts verwies das Magazin auf einen wohlhabenden Arzt in Manhattan, der von einem Scheidungsgericht zum Verkauf seines Prachthauses verdonnert worden sei, sich aber »lieber mitsamt der Immobilie in die Luft sprengte«, um nicht verkaufen zu müssen. Der Leser blieb mit dem Eindruck eines stabilen Marktes zurück.

Wie der Spiegel legte auch Focus sechs Monate später mit einem Bericht über die platzende Immobilienblase nach. 21› Hinweis Es war der Monat, in dem die Hauspreise in den USA in den freien Fall übergingen. Die Warnung kam also reichlich spät. Aber nicht nur das. Auch hier wurde wieder eine harmlose Prognose einer der führenden Banken zitiert, obwohl der Markt schon wie eine Lawine abrutschte. Focus beschrieb diesmal die Lage so:

»Mehr als zwei Dutzend der auf Risikokredite spezialisierten US-Hypothekenfirmen sind inzwischen insolvent oder auf der Suche nach Käufern. Die Aktien vieler einschlägiger Firmen wie der New Century Financial haben in kurzer Zeit 80 bis 90 Prozent an Wert verloren. Ihre eigenen Kreditgeber haben den Geldhahn ganz oder teilweise zugedreht.« Das Magazin skizzierte hier einen Markt, der zu dem Zeitpunkt, als es vor ihm warnen wollte, schon voll in Flammen stand, was die Implosion der Immobilien anging. Und dann wurde Goldman Sachs zitiert. Laut einer Studie der Bank hätten »die sogenannten ›Subprime‹-Kredite an riskante Kreditnehmer jährlich zum zusätzlichen Verkauf von 200 000 Häusern geführt«. Das habe bis zu 15 Prozent der gesamten Nachfrage nach neuen Häusern entsprochen. Anstatt die Dominokette hypergefährlicher Finanzprodukte, die an diesem Kreditwahnsinn hing, weiter auszuleuchten, wurde schlicht die Investmentbank zitiert: »Ohne diese zusätzliche Ankurbelung müssen Hausverkäufe und Preise weiter fallen, warnt Goldman Sachs.« Aha. Einfach nur fallende Preise. Auch hier hatten die am Immobilienboom und dessen toxischen Derivaten bestens verdienenden Investmentbanker also Gelegenheit, ihre rosige Version der möglichen Konsequenzen des größten Immobilien-Kasinos in der Geschichte zum Besten zu geben und die Leser zu beruhigen. Es werde ja nur zu »fallenden« Verkäufen und Preisen kommen. Das klang ganz klar nach Korrektur. Aber nicht nach Katastrophe.

Auch Die Welt widmete sich Mitte März 2007 dem »amerikanischen Albtraum« 22› Hinweis und zeichnete einen US-Immobilienmarkt, in dem »viele Hausbesitzer Hypotheken nicht mehr zahlen können« und 2,2 Millionen Eigentümer »ihre Häuser an die Banken verlieren« könnten. Mehr noch: Der zweitgrößte Subprime-Kreditgeber des Landes habe bereits die Notbremse gezogen und genehmige keine neuen Ausleihungen. Er könne sogar in Konkurs gehen. Auch die zweistelligen Preissprünge gehörten der Vergangenheit an. Und zu Beginn des Jahres sei die Nachfrage nach neu gebauten Häusern um ein Fünftel gegenüber dem Vorjahr eingebrochen. Von dieser Krise gehe gar »eine Gefahr für die Weltwirtschaft aus«. Doch die wurde nicht beschrieben. Stattdessen wurde es auch hier Goldman Sachs überlassen, den Lesern die einseitige Sichtweise einer vom Immobilienboom profitierenden Bank zu präsentieren. »Ein Teufelskreis nach unten« könne »ausgelöst« werden, zitierte Die WeltGoldman-Sachs-Volkswirt Andrew Tilton, um ihn dann aber gleich eine Beruhigungspille verteilen zu lassen:

»Allerdings hält er das Szenario nicht für die wahrscheinlichste Variante, da bei weitem nicht bei allen Kreditnehmern Probleme auftreten dürften. Außerdem könnte die US-Zentralbank die Zinsen aggressiv senken, sollte die Wirtschaft einen zu großen Rückschlag erleiden.« Im Klartext: Die Notenbank steht schon mit dem Rettungsboot für den absaufenden Markt bereit. Nach einer schwelenden Katastrophe klang das überhaupt nicht. Im Gegenteil: eher nach einer bestens vorbereiteten Feuerwehr, die dem ausgebrochenen Brand keine Chance gibt.

Wie wenig die Journalisten bei der Welt mit einer Großen Rezession rechneten, machte auch ein Interview mit dem Vermögensverwalter Roland Leuschel kurz vor dem 20. Jahrestag des Börsen-Crashs von 1987 im Sommer 2007 deutlich. 23› Hinweis Die Fragen der beiden Interviewer, Michael Höfling und Holger Zschäpitz, verraten zwei Zeitungsmänner, die partout nicht wahrhaben wollen, was im Anflug ist, und die mit suggestiven Fragen ihrem Interviewpartner unterstellen, er liege mit seiner pessimistischen Prognose über einen erneuten Crash in baldiger Zukunft völlig daneben. Das abgedruckte Interview beginnt mit der Frage: »Herr Leuschel, Sie haben vor einem Jahr alle Ihre Aktien verkauft. Seitdem ist der DAX um fast 50 Prozent gestiegen. Das muss ziemlich wehtun, oder?« Leuschel erwidert, er habe ja auch den Crash von 1987 nicht auf den Tag genau vorhergesehen. Jetzt habe er auf sinkende Kurse gewettet. Daraufhin die nächste Frage: »Aber umgekehrt verlieren Sie auch, wenn der DAX weiter steigt. Was macht Sie denn so mutig?« Der ruhige und unaufgeregte Hinweis von Leuschel, die Märkte liefen ja bereits »aus dem Ruder«, wurde mit der nächsten Frage quittiert: »Was nützt Ihnen Ihre Börsenratio, wenn Ihnen am Ende die Kurse davonlaufen und Sie nichts verdienen?« Als Leuschel sagt, solche Fragen habe er auch 1987 schon gehört, haken die Journalisten ungeduldig nach. Ihre Frustration darüber, dass Leuschel ihren Optimismus partout nicht teilen kann, schimmert förmlich zwischen Zeitungszeilen durch: »Sehen Sie Parallelen zu damals?« Als Leuschel von »frappierenden Ähnlichkeiten« erzählt, stellen seine Interviewer fest, dieses Mal fehle doch im Unterschied zu 1987 die Euphorie am Markt. Völlig frustrierend für die Welt – Journalisten fügt Leuschel ein simples, aber vielsagendes Beispiel an und lässt sich einfach nicht aus der Ruhe bringen:

»Und ob es die gibt. Ich messe den Überschwang aber nicht an dem, was die Leute auf der Straße oder auf Partys sagen, sondern daran, wie sie handeln. In den USA werden so viele Aktien auf Pump gekauft wie sonst nur in ähnlichen Übertreibungsphasen. 1,8 Prozent der Marktkapitalisierung aller US-Aktien sind über Wertpapierkredite finanziert, das sind 340 Milliarden Euro. Die Quote ist so hoch wie 1987 und sogar höher als Anfang 2000, als sie 1,3 betrug. Im langjährigen Durchschnitt liegt dieser Wert zwischen 0,6 und 0,7. So hoch wie heute war die Quote übrigens auch vor dem Crash 1929 mit seinen fatalen realwirtschaftlichen Folgen.«

Ähnliche Hoffnungen wie Die Welt im März 2007 verstreute auch DieZeit in einem Beitrag über »das Ende des Booms« im August 2006. 24› Hinweis Das war vier Monate nach dem Beginn der Korrektur bei den Immobilienpreisen in den USA. Die Unterzeile »Jetzt droht ein Absturz am Immobilienmarkt und damit die Rezession« kam dem Kollaps, der folgte, schon näher. Doch die Warnung wurde im Verlauf des Artikels deutlich relativiert. Boomende Metropolen wie San Diego und Miami, wo sich die Immobilienpreise in den fünf Jahren bis Sommer 2006 verdoppelt hatten, wurden verglichen mit dem beschaulichen Hinterland-Städtchen Simsbury in Connecticut. In dem Zeit – Bericht kommt ein Hypothekenberater zu Wort, der am Beispiel von Simsbury Entwarnung gibt: »Ich kann mich nicht erinnern, dass hier zum Beispiel jemand einen Kredit mit variablen Zinsen [gefährlich wegen damals steigender Zinsen, Anm. des Autors] genommen hätte. Fast alle haben ein paar Tausend oder Zehntausend Dollar extra auf ihre Hypotheken draufgesattelt, da wurden Autokredite und Kreditkartenschulden abbezahlt oder Häuser renoviert. Aber nichts Exzessives.«

Um der Beruhigungspille mehr Kraft zu verleihen, wurde auch gleich noch der örtliche Supermarkt-Manager zitiert: »In Simsbury geht es recht konservativ zu, dafür mache ich mir aber auch keine Sorgen um Massenpleiten und die künftigen Umsätze in meinem Supermarkt.« Das sollte heißen: Amerika war ein geteilter Immobilienmarkt mit überhitzten Zentren und einem mäßigen Anstieg der Preise im Hinterland. An dieser Stelle wurde der frühere Notenbankchef Alan Greenspan bemüht. Er hatte, wie der Zeit – Artikel einfließen lässt, »nie von einer Immobilienblase sprechen wollen, sondern nur vom ›Schaum‹: von kleinen Bläschen an verschiedenen Stellen im Land«.

Das hörte sich schon wieder viel harmloser und deutlich weniger alarmierend an als die Zahlen, die weiter vorne in dem Bericht genannt wurden, darunter 30 Prozent aller Kredite an der Beleihungsgrenze von 100 Prozent des Kaufpreises. Der Zeit – Artikel malte zwar bedrückend das »unangenehmste Szenario« als eines aus, in dem fallende Hauspreise den Konsum dämpfen und höhere Zinsen über Zwangsversteigerungen die Immobilienpreise erst recht unter Druck setzen – mit Pleiten bis hin zu General Motors! Doch auch an dieser Stelle folgt dem Schreckgespenst eine Beruhigungspille, als gefragt wird, ob der Immobilienmarkt »wirklich eine tickende Zeitbombe« sei. Mehr noch: Experten wie Bradford DeLong, der damals vor einem »unausweichlichen Abschwung« warnte, und Nouriel Roubini, der vor einer »schweren Rezession« warnte, wurden als »Schwarzmaler« bezeichnet.

Am Ende lässt der Artikel den Leser allein mit der bangen Frage, was sich denn da am Immobilienmarkt wirklich zusammenbraute. Die letzte Finanzmarkt-Celebrity, die in diesem Bericht zu Wort kam, war Notenbankchef Ben Bernanke. Der hatte zwei Wochen vor dem Verfassen des Zeit – Artikels zu Protokoll gegeben, dass die »Anpassungen am Immobilienmarkt geordnet« 25› Hinweis seien. Auch hier – bei Die Zeit – wiederholte sich ein Muster, das sich durch die meisten Mainstream-Zeitungsberichte während der beginnenden Implosion der Immobilienpreise und der bevorstehenden schweren Rezession zog: Die möglichen Gefahren wurden durchaus benannt, die Zahlen zum Immobilienmarkt spiegelten oft genug Risiken wider. Doch deutsche Leser konnten sie ohne begleitende Erklärungen nicht alleine einordnen. Diese Einordnung nahmen jedoch meist Banker, Makler, Verbände und andere am Markt beteiligte – und damit voreingenommene und optimistische – »Experten« vor. Zum Ende der Beiträge hin wurden meist die üblichen Beruhigungsspritzen verteilt und die mit ihrer schweren Artillerie bereitstehende US-Notenbank aufgeführt. Nach dem Motto: Es brennt, Leute, aber erstens nicht überall, zweitens nicht so schwer, und drittens mit einer einsatzbereiten Konjunktur-Feuerwehr.

Einen Monat später, im September 2006, verfuhr DieZeit in einem Bericht über »die amerikanische Gefahr« 26› Hinweis nach demselben Rezept. Kräftige Warnung in Schlagzeile und Unterzeile (»In den USA droht ein kräftiger Wirtschaftsabschwung – mit Folgen für die ganze Welt«), dann die Beschreibung des Worst-Case-Szenarios mit anschließendem Hinweis, »dass die US-Notenbank schon bald einem Abschwung gegensteuern und die Zinsen senken« müsse. Wer diesen Hinweis bringt, kann an anderer Stelle in seinen Berichten getrost spekulieren, ob eine Rezession in Amerika Kapital vertreibt und eine Panik »wie am Schwarzen Montag im Oktober 1987« verursachen könnte, sogar mit anschließendem Bankenkollaps, »der das ganze Weltfinanzsystem aus den Angeln hebt«. Insofern kommt der Zeit zwar das Verdienst zu, die schwere Rezession ab 2007 vor deren Ausbruch am zutreffendsten beschrieben zu haben. Doch auch dieses Blatt schürte bei seinen Lesern die Hoffnung, dass die Notenbank nichts anbrennen lassen würde. Über ein Jahr später, am 4. Oktober 2007, nur zwei Monate vor Beginn der Großen Rezession, fragte DieZeit in der laufenden Finanzkrise nach einem »Plan B für Deutschland«. 27› Hinweis Nun sei der Einbruch da, niemand habe damit gerechnet, behauptete das Blatt wahrheitswidrig.

Doch deutlicher als bisher wurde vor möglichen Bremsspuren für Deutschland gewarnt:

»So unerwartet, wie die Wirtschaftskrise über Orte wie Long Branch hereingebrochen ist, so wuchtig könnte sie die Weltkonjunktur treffen. Bislang rieten die meisten Ökonomen zur Ruhe: Die amerikanische Immobilienkrise werde sich schlimmstenfalls zu einer vorübergehenden Konjunkturdelle auswachsen, in Europa werde man das kaum merken. Doch die Meinungen ändern sich, die Prognosen werden nach unten korrigiert. Auch in Deutschland könnten demnächst Umsätze, Einkommen und Arbeitsplätze betroffen sein. Und wenn die Schwarzseher recht behalten, kann sich Finanzminister Peer Steinbrück von seinem Traum verabschieden, dank eines ausgeglichenen Haushalts als strahlender Held in die nächste Bundestagswahl zu gehen. Im Gegenteil, dann wird er unter Druck geraten, wieder mehr Schulden zu machen, um die Konjunktur ein wenig anzukurbeln. Dann braucht die Große Koalition einen Plan B.«

Aber auch diese Beschreibung reichte bei Weitem nicht an die schroffe Rezession heran, die Europa bald erleben sollte. Auch in diesem Fall kam wieder am Ende des Berichts die übliche Kehrtwende: »Eine Rezession erwartet zwar kaum jemand, eine Verlangsamung des Wachstums aber fast jeder.« Im Klartext: Bremsspuren ja. Aber ein Wechsel auf die Standspur, oder gar ein Kolbenfresser, war so gut wie ausgeschlossen.

Der FAZ kommt zwar als führender Wirtschaftszeitung das Verdienst zu, spätestens ab 2005 vor »einer weltweiten Immobilienblase« 28› Hinweis gewarnt zu haben, die »Konjunktur und Rentenmärkte bedroht«. Doch in diesem Bericht vom 2. August 2005 charakterisierte eine Zwischenüberschrift die Lage am Immobilienmarkt und die möglichen Folgen für Konjunktur und Weltwirtschaft so: »Ernstes Problem, aber kein Weltuntergang.« Wie viele andere deutsche Mainstream-Blätter verwies die FAZ auf einige brisante Übertreibungen, darunter die Tatsache, dass sich der Anteil der Hypotheken, mit denen mehr als 90 Prozent eines Eigenheims finanziert wurden, seit den 80er-Jahren von sieben Prozent auf 21 Prozent verdreifacht hatte. Doch die Wahrscheinlichkeit einer Rezession wurde durch das Zitat eines Lehman – Bankers (ja, die Bank, die wenige Monate später hopsging) mit »nicht auszuschließen« eingestuft. Das ist eine Einschätzung, die ein General gegeben hätte, wenn man ihn vor dem D-Day gefragt hätte, ob die alliierten Landungstruppen statt mit amphibischen Fahrzeugen vielleicht mit Schwimmringen kommen.

Auch die FAZ legte nach. Nur vier Wochen nach dem eben besprochenen Artikel kam ein Beitrag, der Amerikas Furcht vor einer Immobilienblase beschrieb. Das war mit Blick auf die sieben Monate später beginnende Preiskorrektur am Immobilienmarkt zwar kein schlechtes Timing. Aber den »Schwarzmalern«, wie DieZeit sie nannte, wurde gleich ein Zahn gezogen. Zitiert wurde zu Beginn des Berichts Notenbankchef Alan Greenspan. Dieser sagte zwar eine »unvermeidliche Abschwächung am Häusermarkt« 29› Hinweis vorher, präzisierte diese jedoch mit einer Verringerung des Preisanstiegs oder sogar möglicherweise sinkenden Preisen. Dazu die FAZ selbst in dem Bericht:

»Ein Rückgang der Immobilienpreise, wie ihn Greenspan offenbar zumindest für einige Regionen erwartet, würde somit sehr wahrscheinlich das Wachstum des amerikanischen Konsums bremsen. Wie stark dieser negative Wachstumseffekt ausfallen würde, ist freilich unter Ökonomen sehr umstritten.« Mit anderen Worten: Eine durchaus offene Frage, aber kein unabwendbares Schicksal. Ihre Leser ließ die Zeitung auch in einem weiteren Bericht im August 2006 im Ungewissen. Wie DieZeit beschrieb die in Frankfurt erscheinende Wirtschaftszeitung den US-Immobilienmarkt als geteilt. Im Klartext: Das Subprime-Virus konnte nicht den gesamten Markt erfassen und abnagen. Während Florida und Kalifornien als regionale Märkte mit starken Preisrückgängen beschrieben wurden, kam die Immobilienmaklerin Phyllis Haber mit der entlarvenden Bemerkung zu Wort, es sei »einfach verrückt. Es sieht so aus, als habe jemand einen Zauberstab geschwungen und alles veränderte sich.«

Das sollte wohl heißen: Keiner hatte die Misere am Immobilienmarkt kommen sehen, das Desaster tauchte wie ein Alien aus dem Nichts auf. Vielleicht war es keine Absicht an dieser Stelle. Aber der Hinweis mit dem Zauberstab war hervorragend geeignet, die Mainstream-Blätter und ihre Lieblingsquellen aus Immobilienwirtschaft, Maklerverbänden und Investmentbanken von vornherein von dem schweren Vorwurf des Versagens freizusprechen. Auch diesmal drückte sich die Zeitung davor, ihren Lesern die wichtigste Frage zu beantworten: welche Konsequenzen der Einbruch am US-Immobilienmarkt für die USA und die Weltwirtschaft haben könnte. Die deutschen Sparer und Aktionäre hätten gerne schon VOR den massiven Kurseinbrüchen ihrer Aktien gewusst, was in der Krise auf sie zukommt: Der DAX verlor über 4000 Punkte und fiel um mehr als 50 Prozent auf seinen Tiefpunkt am 9. März bei 3588 Punkten. Das war der tiefste Stand in fünfeinhalb Jahren. Die Deutsche Bank und die Commerzbank verloren nach der Lehman – Pleite 67 und 87 Prozent ihrer Marktkapitalisierung.

Das Trostpflaster der FAZ im August 2006 hörte sich an wie eine Telefonistin im Landratsamt der 70er-Jahre: Bitte warten, ich verbinde. »Ob die Juli-Daten darüber hinaus signalisieren, dass etwas Bedenklicheres im Markt arbeitet – was zu einer erheblichen Korrektur der Hauspreise führen würde –, können wir zum jetzigen Zeitpunkt noch nicht genau sagen. In ein paar Monaten wissen wir mehr.« Da war ein Großteil der Verluste aber schon eingetreten. Natürlich durfte auch diesmal der obligatorische Hinweis auf die nahende Rettung durch die US-Notenbank nicht fehlen: »Der Grund für die positive Reaktion ist die Hoffnung, die amerikanische Notenbank werde bei ihren Zinsanhebungen möglicherweise auf dem jetzigen Stand bleiben. Letzte Woche entschied sie sich nach 17 Anhebungen nacheinander gegen eine weitere Erhöhung der kurzfristigen Zinsen.« Klappe zu, Affe tot, Leser im Dunkeln!

Zwei Monate später, im Oktober 2006, hörte sich die FAZ etwas beunruhigter an. Sie berichtete am 20. Oktober, wie »bröckelnde Immobilienpreise Amerikas Hausbesitzer in Bedrängnis« bringen. 30› Hinweis Das Wirtschafts-Flaggschiff im deutschen Zeitungs-Mainstream informierte seine Leser, der Prozentsatz der Hypothekenkunden, die mit ihrer Tilgung in Verzug waren, habe »das höchste Niveau seit rund drei Jahren« erreicht. Eine außergewöhnlich lockere Vergabe von Bankkrediten habe »eine entscheidende Rolle« dabei gespielt, dass die Immobilienpreise bröckeln und den Markt belasten. Sogar ein »lange dauernder Abschwung« wurde in Aussicht gestellt. Laut dem Amerika-Ökonomen Ian Shepherdson bei der »unabhängigen Analysegesellschaft High Frequency Economics in New York« werde die »Abkühlung auf dem Immobilienmarkt« die gesamte amerikanische Wirtschaft in den kommenden Monaten in Mitleidenschaft ziehen.